Par Rohan Monga, le 19 décembre 2024

Les leçons de 2024

Alors que l’année tire à sa fin, nous prenons un moment pour réfléchir à l’évolution de la fintech en 2024. Cette année a été marquée par un “recalibrage”, poursuivant la tendance amorcée en 2023. Après le rythme effréné de 2021 et les contrecoups de 2022, le secteur s’oriente vers une croissance plus stable et durable.

Examinons de plus près les moments clés et les tendances qui ont marqué la fintech cette année.

La fintech à l’échelle mondiale: un retour progressif à la normale

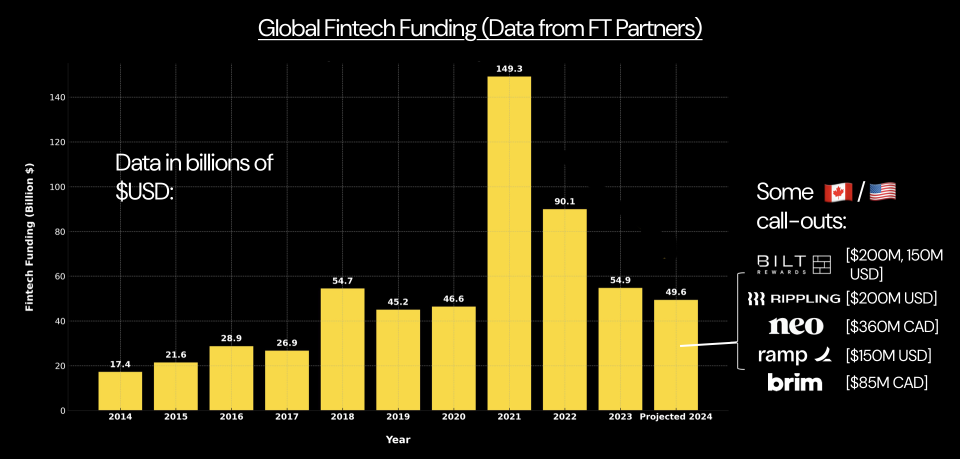

Selon les données les plus récentes de FT Partners, au troisième trimestre, le financement global de la fintech en 2024 devrait se situer légèrement sous les niveaux de 2023. Bien que nous espérions une croissance d’une année à l’autre, nous considérons ceci comme un retour à la normale après la folie de 2021 (dont les effets résiduels se sont prolongés jusqu’en 2022).

Données tirées du rapport FT Partners Q3 2024 Quarterly Fintech Insights

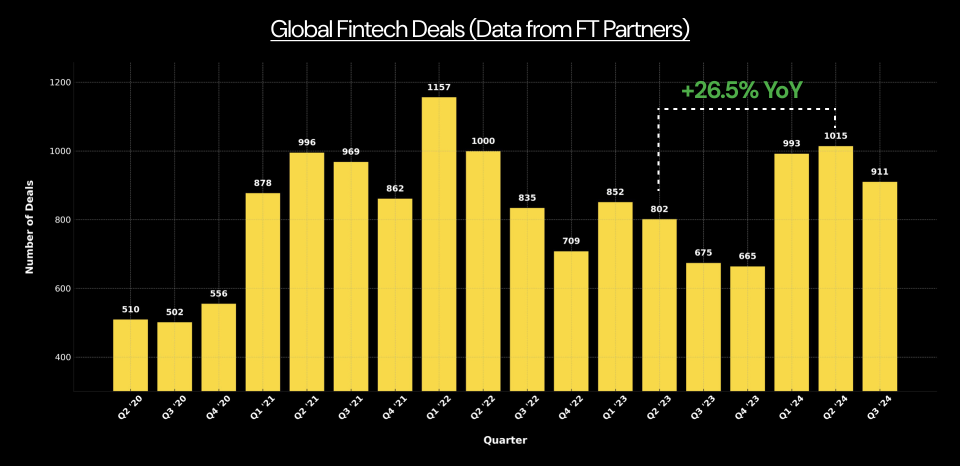

L’avenir s’annonce prometteur. Bien que les montants totaux investis soient en baisse, le nombre d’opérations de financement dans le secteur de la fintech à l’échelle mondiale (indépendamment de la taille des rondes) est en hausse en 2024, comme le montre le graphique ci-dessous.

Données tirées du rapport FT Partners Q3 2024 Quarterly Fintech Insights

Prenons l’exemple du deuxième trimestre de 2024, qui a connu une augmentation de près de 27% du nombre de transactions par rapport à la même période en 2023. Malgré une légère baisse du montant total des financements, cette hausse du nombre d’opérations pourrait suggérer une augmentation de l’activité au stade d’amorçage cette année. Les données confirment cette hypothèse, puisque 49% des rondes de financement fintech recensées ci-dessus pour l’année 2024 étaient inférieures à 5 millions de dollars américains, une proportion inégalée depuis 2016. Nous considérons cela comme un indicateur d’un retour en force du montant total des financements (premier graphique) au cours des prochaines années. Après tout, en supposant un taux de progression standard des stades d’amorçage à la série A, de la série A à la série B, de la série B à la série C, etc., une augmentation des financements au stade d’amorçage devrait éventuellement se traduire par une augmentation des financements aux stades plus avancés.

Un regard sur le marché canadien

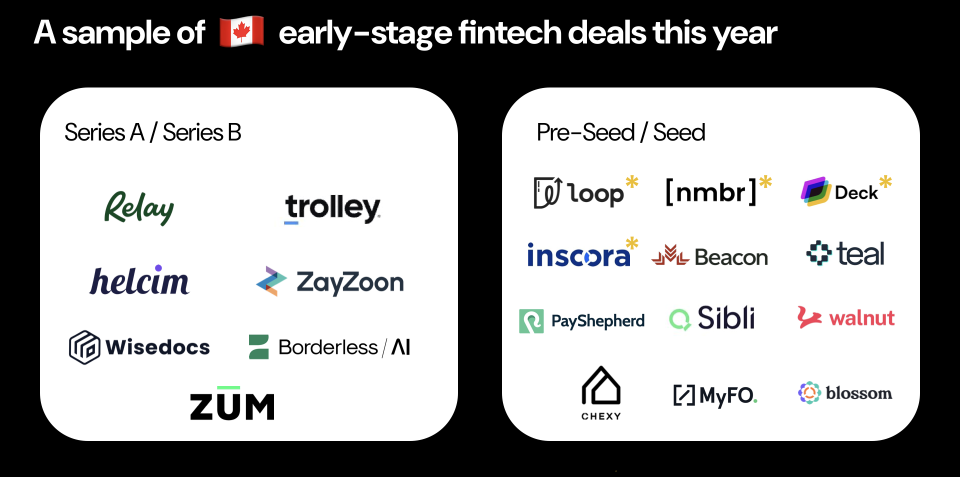

Nous avons été ravis de constater un bon niveau d’activité dans le domaine de la fintech en phase de démarrage à travers le pays et particulièrement en Alberta, en Colombie-Britannique, au Québec et en Ontario. Ci-dessous, nous mettons en lumière quelques entreprises canadiennes ayant levé des fonds cette année.

Il est intéressant de noter l’émergence de la fintech intégrée comme un thème clé cette année, avec des entreprises telles que Walnut (assurance intégrée), Nmbr (paie intégrée) et Teal (comptabilité intégrée). Ces entreprises illustrent à quel point il est nécessaire de créer des infrastructures permettant d’intégrer directement des outils financiers dans des plateformes plus larges. Après sa récente levée de fonds, Teal a d’ailleurs été acquise cette année par Mercury, une néo-banque américaine.

* Luge a soutenu quatre nouvelles entreprises cette année: inscora (outils pour les courtiers en cyberassurance), Nmbr (paie intégrée), Deck (données ouvertes) et Loop Financial (solutions bancaires pour les entreprises internationales).

Rondes de financement compétitives et fondateurs expérimentés

Notre équipe a observé des rondes de financement compétitives menant à des valorisations élevées pour les fintechs canadiennes de premier rang, ainsi qu’un intérêt soutenu de la part des investisseurs internationaux.

Nous avons également constaté une augmentation encourageante du nombre de fondateurs expérimentés qui se lancent dans de nouvelles aventures. Prenons Nmbr, fondée par l’équipe derrière Humi; Inscora, dirigée par l’équipe de Delve Labs; ou encore Deck, fondée par l’équipe de Flinks — toutes des entreprises que nous sommes maintenant fiers d’avoir dans notre portefeuille. Le fait que certains des esprits les plus brillants de l’industrie reviennent avec de nouvelles entreprises est un signal positif pour l’avenir de la fintech.

La qualité avant la quantité

Un changement majeur en 2024 a été le regain d’intérêt pour la qualité des revenus. Les investisseurs ne se contentent plus de rechercher une croissance rapide; ils analysent désormais plus finement la manière dont cette croissance est générée. Les modèles SaaS avec des contrats à long terme ont la cote, tandis que les revenus transactionnels, plus volatils, sont évalués à des multiples moindres. Les valorisations des entreprises à faible marge, comme les agents généraux gestionnaires (MGA) en assurance qui émettent leurs propres polices, ont également été revues à la baisse pour atteindre des niveaux plus durables.

Un autre enjeu crucial a été le rôle croissant de l’intelligence artificielle (IA) dans l’optimisation de l’efficacité opérationnelle. Les startups capables d’aider les institutions financières et les autres entreprises à automatiser des fonctions telles que le support client, le recouvrement et la prospection commerciale gagnent en popularité. Ces solutions innovantes non seulement représentent des opportunités d’investissement intéressantes, mais elles permettent également à la nouvelle génération de startups d’améliorer leurs marges. ProNavigator, une de nos entreprises en portefeuille qui propose un système de gestion des connaissances conçu pour le secteur de l’assurance, en est un excellent exemple. L’IA permet d’optimiser les performances tout en réduisant les délais de développement de produits. Autre exemple: Owl, une autre de nos entreprises en portefeuille, a rapidement élargi son activité cette année en proposant des services de résumé de dossiers médicaux et d’analyse des données de sinistres pour le secteur de l’assurance.

Qu’est-ce qui nous attend?

Bien que le financement en 2024 n’ait pas atteint les niveaux de 2021 et 2022, le nombre de transactions est en hausse, signe d’un écosystème dynamique et plein d’avenir. Les fondations du secteur restent solides et résilientes, avec une priorité accordée à une croissance durable et à la création de valeur à long terme.

L’année 2025 s’annonce riche en opportunités. Selon nos échanges avec certains de nos commanditaires — des institutions financières majeures comme Desjardins, iA Groupe financier et Sun Life Financial —, nous constatons un intérêt croissant des institutions financières pour collaborer davantage avec les startups fintech. Ce changement ne s’est pas produit du jour au lendemain, mais il est clair que ces institutions sont plus que jamais prêtes à travailler avec des startups pour mieux servir leurs clients et optimiser leurs opérations.

Quant à l’avenir, nous n’en sommes qu’au début d’une nouvelle ère pour la fintech. Des infrastructures pour prendre en charge des agents d’IA capables de faire des achats, un support client entièrement automatisé, des processus de conformité simplifiés, des solutions d’identité portable, des systèmes de gestion financière autonomes, ou encore des assurances pour de nouveaux types de risques comme les “deepfakes” — ce ne sont là que quelques exemples de ce qui se profile à l’horizon.

Chez Luge, nous sommes fiers de continuer à soutenir les startups fintech au Canada et aux États-Unis grâce à notre nouveau Fonds II. Si vous êtes entrepreneur dans ce domaine, n’hésitez pas à nous contacter!

Cet article est inspiré de la présentation de Rohan lors du dernier événement de l’année de Fintech Cadence, qui s’est tenu à l’Espace CDPQ à Montréal le 21 novembre dernier. Fier partenaire de Fintech Cadence, Luge reconnaît leur contribution essentielle au dynamisme de la communauté fintech et aux échanges qui font progresser l’écosystème canadien.